炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

近期,东方证券(600958.SH)成功拿到证监会换发的《经营证券期货业务许可(金麒麟分析师)证》,并且自9月2日起正式吸收合并全资子公司东方投行。

东方证券这一动作,也让过往的合资券商再次浮出水面。

东方投行的前身是东方花旗,2012年6月由东方证券与花旗环球金融(亚洲)有限公司(以下简称“花旗亚洲”)共同投资组建。

从与外资伙伴“分道扬镳”,收编其合资公司,再到如今正式吸收合并,东方证券花了5年。若从2021年6月东方证券提出要吸收合并东方投行开始计算,至今也已超3年。这也是券业近年来首个券商吸收合并投行子公司的案例。

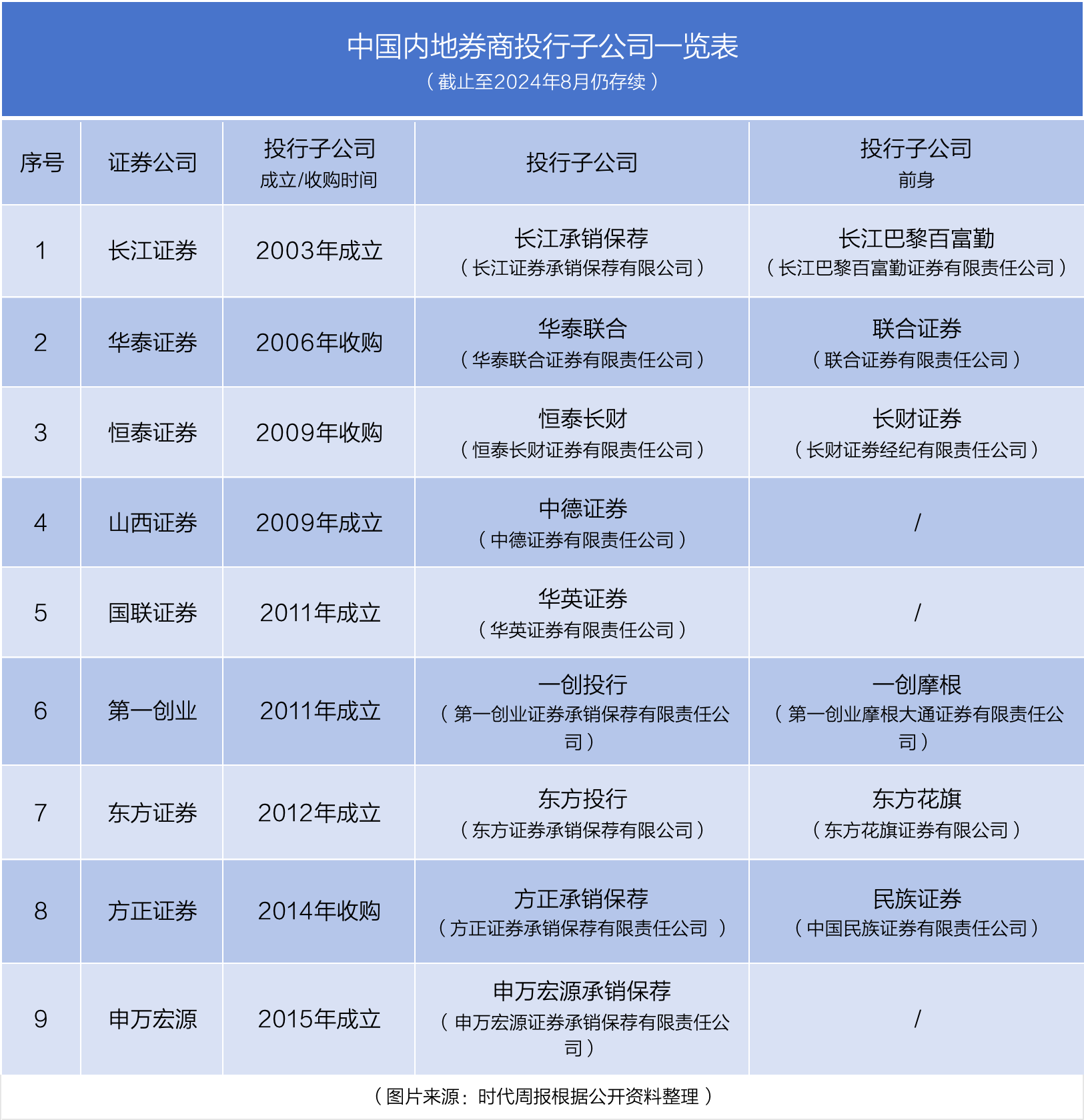

根据时代周报记者统计,除去东方证券外,目前仍有8家券商下设投行子公司。其中,有3家投行子公司的前身为外资参股的合资券商,目前已被内地券商全资控股;有1家是目前唯一一家中外合资投行;还有3家的前身为被“吞并”的老牌券商。

近日,一名上述投行子公司人士告诉时代周报记者,投行子公司业务单一、抗风险能力差,在IPO遇冷的背景下,如果没有其他业务弥补,业绩很难有起色,而且子公司难以与母公司共享资源,形成业务协同。

但某头部券商人士对时代周报记者表示,不同的投行子公司因为不同的成立背景,所存在的意义不尽相同,还是要看公司的架构是否符合公司当前的发展情况。

东方证券曾表态合并后扩张投行队伍

2020年4月,东方证券完成对花旗亚洲所持有的东方花旗股份的收购,自此东方花旗成为东方证券全资子公司,并更名为东方证券承销保荐有限公司(文中简称“东方投行”)。

在东方证券与花期亚洲“分手”前夕,2018年11月,因粤传媒(维权)重大资产重组出具的财务顾问报告存在虚假记载一事,东方花旗作为独立财务顾问被证监会处罚,被没收业务收入595万元,并被处以1785万元罚款,合计被罚没2380万元。证监会的《行政处罚决定书》中提到,内核机构未对应收账款问题进行核实,仅凭借项目组的回复即通过审核,内核程序流于形式。

也许是基于子公司的管理问题,在完成收购后,东方证券于2021年6月就提出了吸收合并东方投行的议案,并在次月获得股东大会通过。据当时东方证券的公告显示,吸收合并完成后,投资银行业务作为部门整体运作,能够有效解决东方投行作为子公司经营时,流动性风险等指标对开展投行业务的影响和制约。

2023年3月,东方证券吸收合并东方投行一事如愿得到证监会的核准批复。如今,东方证券又拿到换发的《经营证券期货业务许可证》,其原业务范围中“证券承销(限国债、地方债等政府债、政策性银行金融债、银行间市场交易商协会主管的融资品种(包括但不限于非金融企业债务融资工具))”变更为“证券承销与保荐”,与东方投行存在的业务牌照分割问题得到解决,吸收合并工作正式开展。

东方证券表示,自9月2日起,东方投行的存量客户与业务,正式整体迁移并入东方证券,东方投行承接的投行业务项目、对外签署的协议,均由东方证券继续执行或履行,东方投行的全部债权及债务也由东方证券依法承继。

但是行业最关注的依然是投行业务的调整,以及是否会出现重大人事变动。在2022年4月举行的线上业绩说明会上,东方证券提到,加强投行人员队伍的建设、培养和引进,在投行现有700人左右团队的基础上,进一步有序扩张投行团队的规模。

东方证券还在当时的业绩说明会上强调,投行业务是对企业客户提供全产业链金融服务的龙头,面对注册制全面推开的机遇,将进一步加大力度,继续推动公司投行业务发展。

上半年投行业务普遍下滑

对于从业人员而言,市场的变化可能更为重要,母公司的决策也是基于市场当下做的判断。

“一般而言,如果投行子公司的业务本身做得不错,员工应该不希望合并,因为子公司在薪酬考核机制等方面可以有差异化的安排,而之前说的资源共享、业务协同、牌照分置等问题都有相应的解决方案。”前述一投行子公司人士向时代周报记者坦言,“如果投行子公司的业务不佳,母公司的品牌影响力也不够,那么合不合并没什么区别。”

该投行子公司人士向时代周报记者表示,从目前来看,吸收合并对未来人员结构、业务拓展的影响尚难以准确判断。“单独设立投行部门,必然会有组织结构的调整。员工的级别、薪酬机制等可能也有相应调整,可能会出现员工流失、客户流失的情况。但导致这些情况的因素也可能是外部因素,比如今年一级市场整体行情低迷等。”

曾经,东方证券对要合并到母公司的投行业务充满期待和抱负。但近年来投行业务遇冷已是行业共识,甚至成为部分券商的拖累。

据Wind券商行业透视数据统计,已披露2024年中报的54家券商,上半年的投行业务平均收入为2.26亿元,同比大幅下滑41.74%;投行业务平均利润仅有291.71万元,同比暴降96.68%,去年同期投行业务平均利润达8775.88万元;投行业务平均利润率也从22.73%降至1.29%。

也是基于此,对于投行子公司是否会被母公司合并吸收的问题,时代周报记者联系了上述多家设有投行子公司的券商,其中有券商的工作人员向时代周报记者表示不便透露,其中除了历史遗留问题以外,投行业务疲软也是其不愿提及该问题的因素。

投行子公司各具历史背景

目前还剩下的8家投行子公司中,有3家的前身为被“吞并”的老牌券商。

2014年,方正证券收购了民族证券100%股权。彼时,方正证券还在控股与瑞士信贷合资成立的瑞信方正证券(即如今的瑞信证券前身)。当时证监会要求,方正证券要在5年内,解决民族证券与瑞信方正之间的同业竞争问题。2019年,方正证券与民族证券进行业务整合,民族证券更名,仅保留投行业务。外资股比限制放开之后,瑞信方正也迎来新的控股股东瑞士银行,方正证券的历史“包袱”才算放下。

针对是否有合并投行子公司的规划,时代周报记者曾试图联系方正证券,但截至发稿时未获回复。

“每家(券商)情况各具特色,其他公司怎么做都有他们的想法,或者是战略目标,或者是战略实施路径,都不尽相同。”上述头部券商人士告诉时代周报记者。

在上述8家投行子公司中,申万宏源证券承销保荐有限责任公司是唯一一家由母公司全资成立的。“在集团架构里面,业务种类都是齐全的,而且业务都是在公司的并表范围之内。结合公司实际情况,目前的业务架构比较适合公司当前的发展情况。”申万宏源(000166.SZ)证券部门工作人员近日向时代周报记者表示。

在现存的8家投行子公司中,成立最早的是长江证券承销保荐有限公司( 以下简称“长江承销保荐”)。早在2003年,长江证券(000783.SZ)便牵手法国巴黎银行,共同成立长江巴黎百富勤证券。但双方“蜜月期”仅不到四年。2007年2月,法国巴黎银行正式退出,长江巴黎百富勤证券成为长江证券全资子公司,并更名为长江承销保荐,专营投资银行业务。

与长江承销保荐的情况类似,第一创业(002797.SZ)、国联证券(601456.SH)的投行子公司均是由与外资合资成立的券商变更而来。

山西证券(002500.SZ)与德意志银行合资成立的中德证券则是一个例外,时至今日股权架构始终未变。2009年4月,中德证券成立。根据山西证券当年的上市招股书,中德证券在成立当年即实现盈利,且在开业一年内完成IPO项目6单,项目家数位于当年合资券商之首。

除了中德证券,长江证券、第一创业、国联证券投行子公司的变迁,以及此次东方投行被东方证券正式吸收合并,都仿佛如合资券商时代正在落下的帷幕。整体来看,合资券商的发展,算不上成功。如今外资有更多的方式进军内地市场,这些投行子公司也在面临“合并还是独立”的抉择。

海量资讯、精准解读,尽在新浪财经APP

责任编辑:刘万里 SF014

发表评论