华尔街见闻

美国9月消费者信心指数大幅下降6.9点至98.7,创三年来最大降幅。掉期交易员目前预计,美联储将在今年剩余的两次利率决议中共再降息约75个基点,这意味着其中一次会议可能会降息50个基点。

美国9月消费者信心指数意外大幅下挫,创三年来最大降幅,市场预期美联储将11月将再次降息50个基点。

周二,美国谘商会发布的报告显示,由于对未来劳动力市场和整体经济前景担忧的加剧,美国9月消费者信心指数大幅下降6.9点至98.7,低于预期,也创下了2021年8月以来的最大跌幅。

数据公布后,今年的降息预期有所上升,2025年的降息预期次数在4次左右。

美国两年期国债收益率震荡下跌,截至目前,美国两年期国债收益率报3.518%。

消费者信心指数大幅下滑 警钟敲响

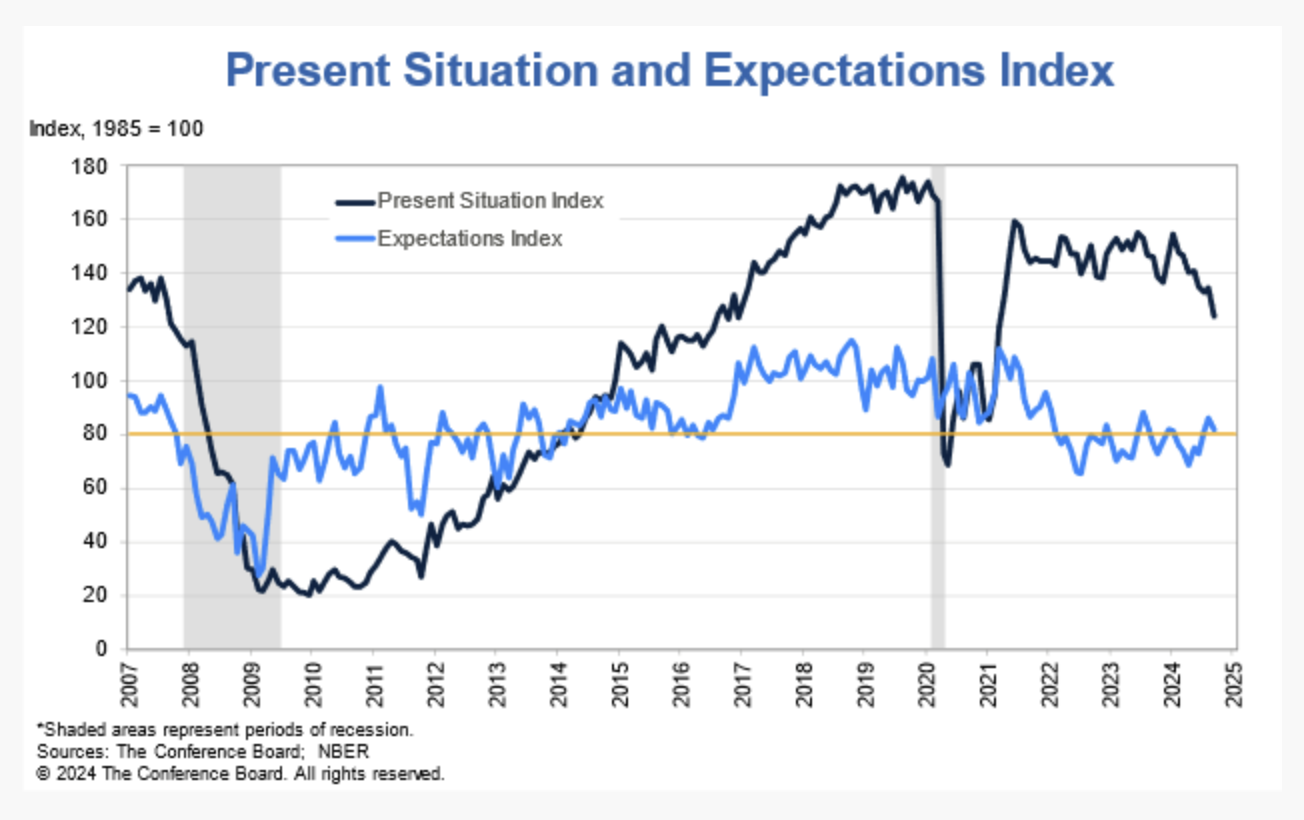

具体来看,消费者信心指数中,未来六个月的预期指数降至81.7,而当前状况指数下降至124.3。

分析认为,劳动力市场的近期放缓,以及持续高昂的生活成本,正在对消费者信心产生压力,使该指数远低于疫情前的水平。

High Frequency Economics首席经济学家表示:

“对可用工作机会的预期下降令人震惊。这也将向金融市场发出有关经济状况的警告信息。”

年内降息预期升温 市场早早做准备

消费者信心指数的下滑,叠加制造业数据弱于预期,投资者对美联储于11月7日的利率决议再次降息50基点的预期升温。掉期交易员目前预计,美联储将在今年剩余的两次利率决议中共再降息约75个基点,这意味着其中一次会议可能会降息50个基点。

波士顿宏利投资管理公司高级投资组合经理Nathan Thooft表示:

“我们越来越倾向于降息50个基点,尽管我们官方立场没有改变,那就是今年降息两次,每次25个基点——11月一次,12月一次。”

芝加哥联储主席Austan Goolsbee也表示,“央行可能需要‘大幅’降息,重点需要从通胀转向就业”。

持仓数据显示,自上周降息50个基点以来,利率市场已开始为11月的会议做准备。两年期美国国债期货的未平仓合约大幅增加。交易员持有的2024年12月到期的合约数量已攀升至约440万份,与有担保隔夜融资利率(SOFR)挂钩的12月期货押注也显著增加。

此外,资产管理公司和对冲基金对SOFR期货的仓位仍为净多头,也表明他们正在为进一步降息做准备。

现货国债方面,上周降息前的看涨势头持续,摩根大通的美国国债客户在截至9月23日的一周内保持净多头头寸稳定。期间,由于因为债券市场的曲线陡化交易在美联储降息后获得了动力,美国基准10年期国债收益率上涨了约12个基点,达约3.73%。

数据显示,收益率曲线继续陡峭化,美国两年期/10年期国债收益率差超20个基点,是自2022年6月以来最陡水平。

喋喋不休!分歧依旧

尽管市场预期上升,但各决策者和策略师对后续降息路径仍存在分歧。美联储理事Michelle Bowman认为央行应该以“有节制”的速度降低利率,她表示,“通胀风险仍然存在,劳动力市场并未出现显著疲软”。前一天,另外两名美联储官员也淡化了降息50个基点的可能性。

美联储主席鲍威尔上周表示,尽管劳动力市场正在放缓,但它仍处于“健康状态”,整体经济“基本良好”。

BMO的Ian Lyngen表示,谘商会发布的报告几乎没有改变美联储的轨迹:

“除非信心低迷导致消费者支出下降,否则情绪的转变不会影响货币政策。”

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

海量资讯、精准解读,尽在新浪财经APP

责任编辑:于健 SF069

发表评论