来源:十五的投资笔记

汇添富基金公司国内主动权益自2021年调整以来就比较沉寂。

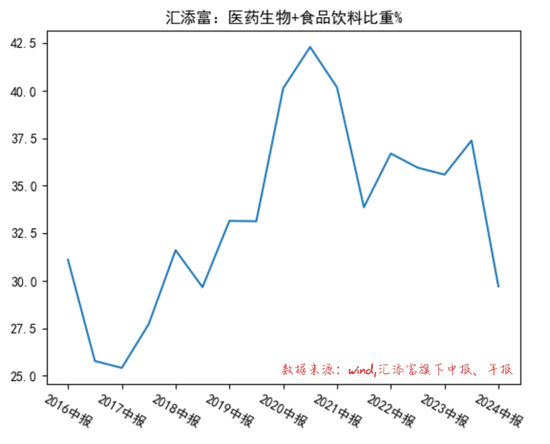

基金公司权益的布局集中在医药生物、食品饮料上面(以申万行业来衡量)。两个行业相加在2020年年报达到高峰,达到了42.5%,2019至2023年两者的比重相加都在30%以上,最新的配置医药生物占比14.73%,食品饮料14.97%,相比之前有大幅下降,但仍显著超配(7.85%、8.28%)。

之前的当打明星,如胡昕伟、劳杰男业绩低迷。

有50多位权益型基金经理的汇添富有哪些基金经理值得关注的呢?

总得有一个开始的地方。我们从今年的业绩入手,按今年以来截至9月6日的业绩,对基金经理进行排名(管理多只基金则进行平均),前十如下:

排名靠前的三位都不是那么熟,第一位基金经理管理的时间太短,因此主要看第二与第三位蔡志文与董超。

┃蔡志文

上海财经大学统计学硕士,2014年加入汇添富基金,覆盖家电、农业、轻工,2018年重点关注养殖板块,2019年挖掘家居建材板块,受益于从毛坯房到精装修的渗透率提升的逻辑,供应链从to C到to B,当年也取得了较为不错的业绩表现。

研而优则投,2019年开始管理汇添富外延增长。

好在基金经理本身比较喜欢交流,陆续有不少的访谈,这样也便于我们了解。2020年10月《汇添富基金蔡志文:投资须把握时代脉络》、2022-01《左手PEG、右手ROIC,汇添富不一样的蔡志文》、2023-02《汇添富基金蔡志文:投资贯彻“三低”理念 低估值、低回撤、低集中度》、2023年11月《汇添富基金蔡志文:投资中的均值回归》、2024-04《蔡志文:一位孤独求索的“深度价值”垂钓者》、2024年06月《汇添富基金蔡志文:除了红利,还能关注哪些高股息行业?》等等。

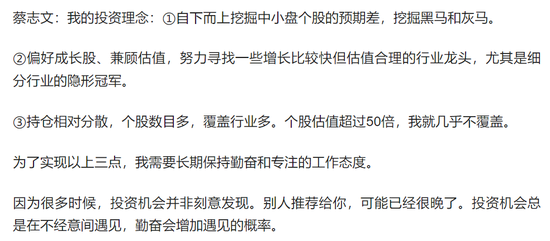

概括其投资思路为:

运用的手段是PEG与ROIC,最好PEG在0.7倍,不超过1倍,ROIC在15%以上。

目前蔡志文管理6只基金,权益型的(普通股票型、偏股混合型、灵活配置型)共4只。

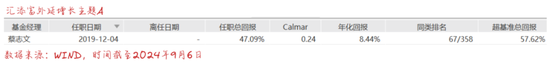

汇添富外延增长主题可看成其代表基金。

从管理以来的业绩来看,排名前20%。

买基金,业绩只是参考,只要看投资的方法 。

那么,蔡志文说到做到了吗?这种投资方式的好处和坏处是什么呢?

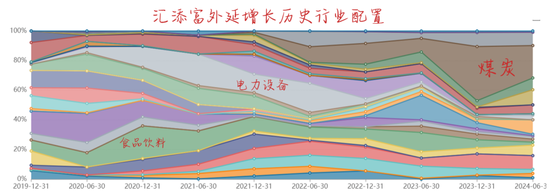

在行业配置上比较分散,一般自下而上的主动管理型基金的组合具有这样的特点。从历史持仓看,具备这一特点。

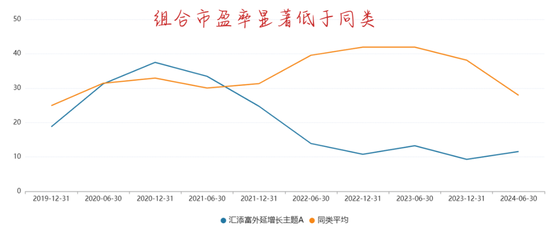

从wind统计的基金持仓个股的市盈率来看,整体比较低,在近两年更是显著低于同类了。体现了“兼顾估值”的特点。

那么是不是没有缺点了呢?

怎么会呢?“只要锄头挥得好,哪有墙脚挖不倒” 在这也适用。

我们注意到基金选股的“成材”率不高,往往赚了估值提升的钱。

稍做解释,所谓成材,是指十年树木,百年树才,我们理想的基金是这样的,他买的股票,最终是基本面上胜出,最终在市值上站得住的,而不是只是“一波流”行情。否则,基金经理虽然赚了钱,但还是“割术”高明而已。长期来看,是种互害方式,终究是不稳定。

回顾一下曾经的重仓股:

例如在2020年年报中的重仓股,如果持有至2024年8月30日,有3只跌幅超过50%,南极电商、中国中免商业逻辑都给破了,下跌超过70%。

2021年底的10只重仓股中,如果持有至2024年8月30日有6只下跌超过60%,东方雨虹、抚顺特刚都在70%左右的跌幅。

只举两期重仓股的例子,不一一分析了。在2023年之后,基金经理更多提低估值、高分红、深度价值。

如果自2019年以来,基金经理的框架是一脉相承的,那么实际上可能不自觉的成了基本面趋势派,严格来说,不是基本面现金流折现派;

不过,以上的看法有点鸡蛋里挑骨头(嫌货才是买货人也是同理),事实上基本面趋势派也没有什么,只是在风格转变的时候比如难受,历史上如2011年、2014年、2017年、2021年等。

┃董超

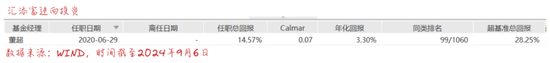

清华大学工学本科、机械工程硕士;2015年7月入职汇添富基金任研究员,专注于制造业研究,现任汇添富制造周期组的组长;2020年6月29日起任基金经理。

董超对外接受的采访有一些。如:

2020年09月《汇添富基金董超:浅谈逆向投资》、2022年02月《汇添富基金董超:化繁为简的制造业投资体系》、2022年05月《汇添富基金董超:拥抱中国制造业升级发展的时代机遇》、2023年11月《汇添富基金董超:资本周期视角下的投资思考》等。

概括起来,核心有几点:其一,专注于制造业的投资;其二,产业链中,商业模式稳定,护城河强的企业,特别强调竞争格局;其三,逆向布局,在行业周期底部、甚至整个行业都处在亏损阶段的时候买。

目前,董超管理基金有4只,如下(时间截至日期9月6日):

管理最长时间的产品是汇添富逆向投资,暂以此作为代表产品,来分析其投资的特点。

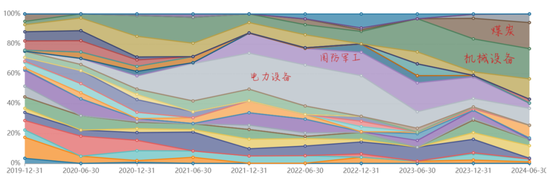

先看这只基金过往行业配置历史,绝大部分集中在制造业。这与基金经理描述一致。

在管理期间,共出现了16次季报(不含2020年6月30日),重仓股中出现过70只个股。统计重仓股中出现次数最多的前10只股票如下:

由上可以看出,基金经理前十在重仓换得还是挺频繁的。“心头好”宁德时代与阳光电源,持有时间较长,从出现在重仓股中的时间来看,当时都算不上是逆向投资。2020-2022两者正是当红炸子鸡,和经营低迷关系可不大。

那么,既然基金经理在换手上不低,他的调整能力又如何呢?那么换对了吗?

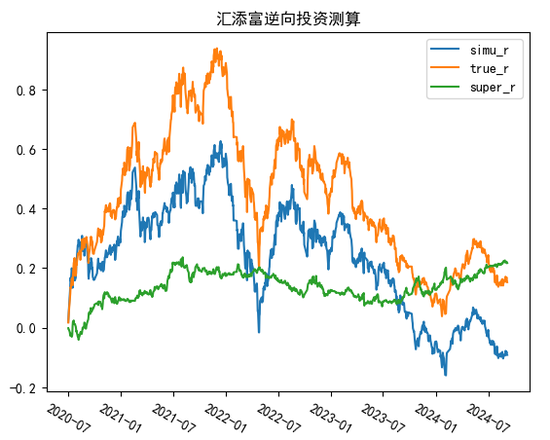

我们也用模型跑一下:假设每次中报、年报全部持仓出来后不换仓,计算的净值与基金真实的净值相比,如果超过真实净值,说明还不如不换,如果低于真实净值,说明基金经理在股价周期上把握还是不错的。

simu_r模拟计算的净值,true_r真实的净值,super_r超额收益。

从上图,可以看到真实净值要好于模拟计算的净值,说明基金经理调整能力还是不错的。

最后有一个小问题是,管理的5只基金中,最好的涨了近14%,最差的汇添富新睿跌了近6%,这是什么原因呢?大致看了一下,几支基金投资的股票总体相似,但汇添富新睿主打军工行业为主,今年相对就差一些。又翻了一下基金的招募说明书,几只基金都没有特别窄的范围,可以理解成全市场基金,为什么基金经理会做出这样的差别来呢?必要性在哪里呢?现在十五也没有答案。

总结一下,两位基金经理算是近两年在汇添富基金的主动权益管理团队中不错的了。两者都是均衡性,但蔡志文对投资方法的坚守要好于董超,后者在“逆向”上的特点并不是那么突出。同时,观察其历史重仓股的变动,似乎都有基本面趋势的影子。

MACD金叉信号形成,这些股涨势不错!

海量资讯、精准解读,尽在新浪财经APP

责任编辑:郝欣煜

发表评论